原文标题:《Different Ways to Earn on Mirror Protocol V2》

原文作者:Joseph, Mirror

Mirror 是一个可创建合成资产的 DeFi 协议。随着 Mirror V2 版本的发布,用户现在可以通过三种方式在 Mirror 上获得收益:

· Mirror 治理:通过质押 MIR 提供流动性获得收益;

· 做多 Farm:购买或借贷得到 m 资产,质押至资金池获得流动性挖矿收益;

· 做空 Farm:做空 m 资产,获取 TerraSwap 价格与预言机价格之间的溢价收益。

这三种盈利策略各不相同,本文将逐一分析。

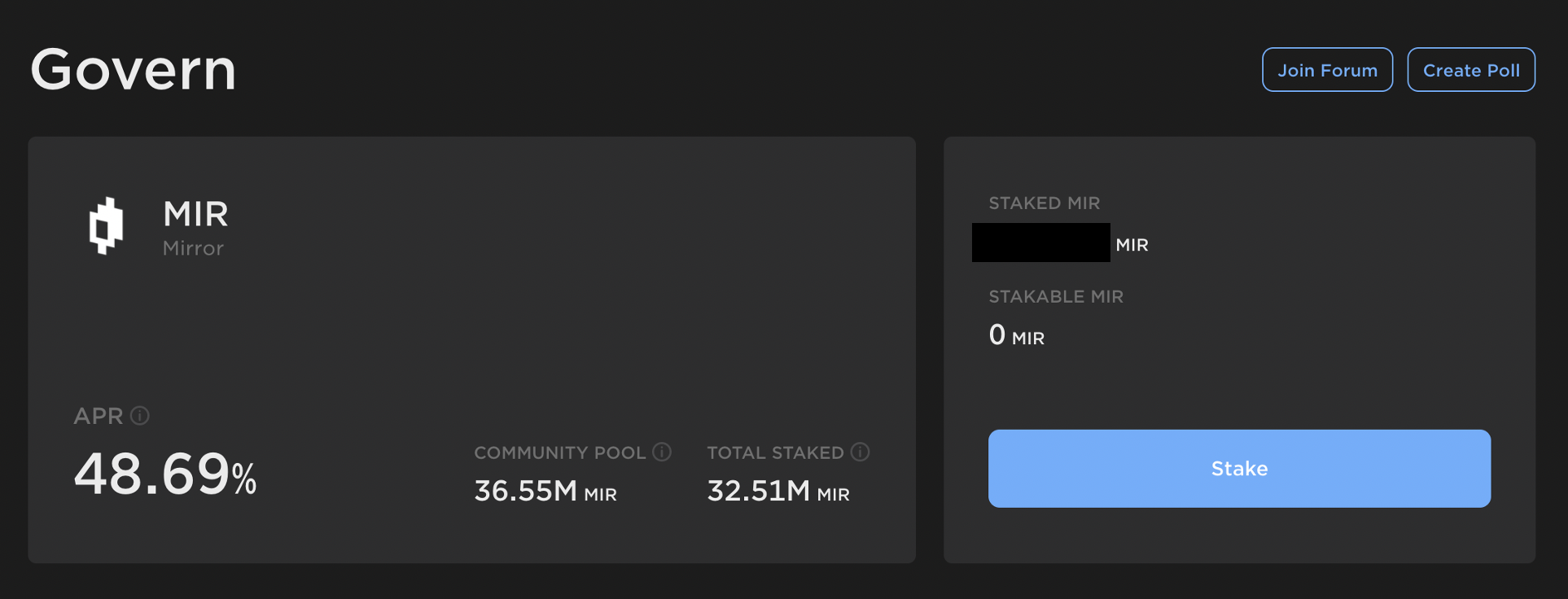

第一种盈利策略是 Mirror 治理。这种盈利方式最为简单,因为用户只需要质押 MIR 代币即可。目前质押 MIR 的平均年化收益率为 48.69%,当然,随着 Mirror 性能的波动,这一收益率也会随之起伏。

Web3内容平台Mirror推出NFT订阅铸造“Subscribe to Mint”功能:3月9日消息,Mirror官方宣布,该Web3内容平台已推出订阅铸造“Subscribe to Mint”功能,目前已在以太坊、Optimism和Polygon链上部署,旨在支持创作者和藏家之间的互动,新功能将有两个潜在用例:

1、创世Drop,Web3项目可以发布内容并与包含项目徽标或符号的收藏NFT配对,然后使用“Subscribe to Mint”通过内容更新和后续NFT投放与项目受众互动。

2、推出可收藏NFT系列,持有者可以完成铸造NFT并鼓励新用户注册成为订阅者以参与未来NFT投放。

据悉,“Subscribe to Mint”功能对创作者是完全免费的,创作者将获得所售NFT的100%收益。[2023/3/9 12:50:42]

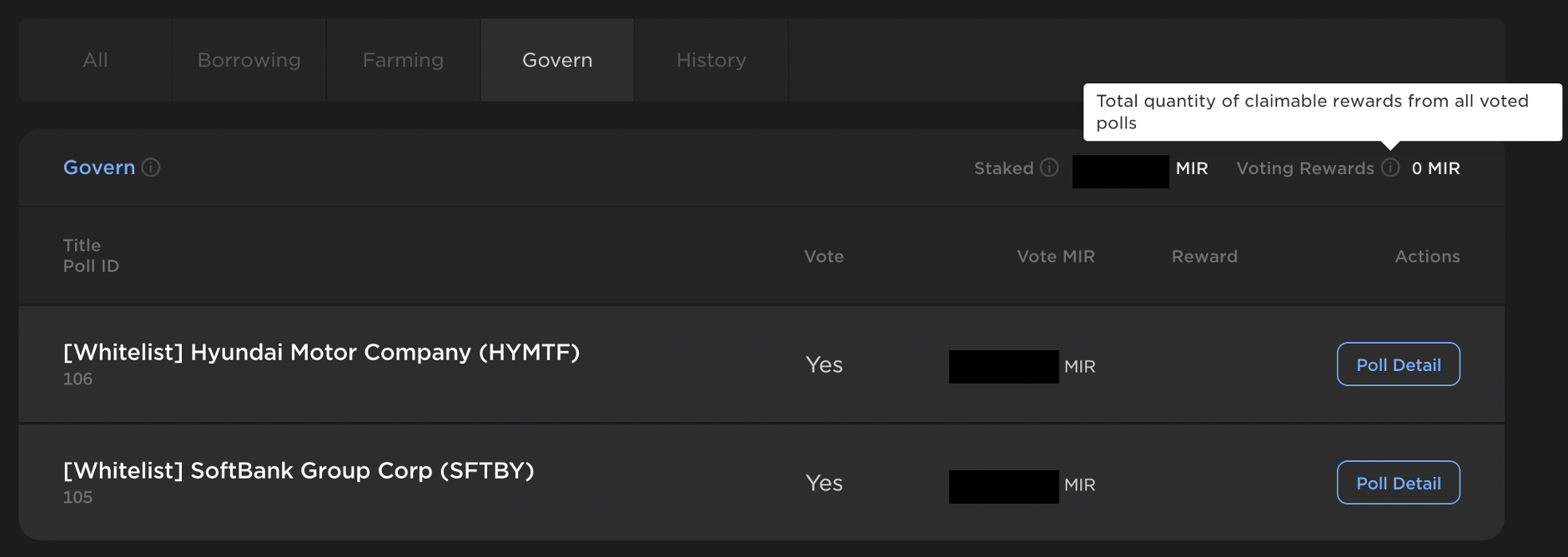

Mirror V2 也向积极参与治理的投票者增加了额外的激励措施。换言之,除了已有的质押流动性奖励外,用户还会因投票获得收益。不过需要注意的是,参与投票治理会锁定质押的 MIR 代币,直到投票结束。

LUNA创始人Do Kwon被指控利用Mirror Protocol进行欺诈:金色财经报道,来自Terra研究论坛的FatMan在社交媒体上发文表示,有一个能接触到大量资金和LP合同的人将Mirror Protocol(MIR)代币分散在大量的钱包里,这样看起来该协议更加分散。但根据FatMan的说法,Mirror Protocol只是Terraform实验室(TFL)创建的一个闹剧协议,目的是为了让Do Kwon和VC们受益,同时操纵治理,坑害零投资者。

FatMan使用Etherscan发现了一个部署了Mirror Protocol养殖的智能合约钱包,追踪这个钱包发现,该钱包也是顶级的MIR钱包之一。此外,FatMan还继续列举了其他事实,比如这个钱包产生了一个智能合约,FatMan认为它是Terra虫洞基础设施的一部分,也是Mirror Protocol的一个LP。FatMan还发现了一些参与跨越上述虫洞桥接代币的钱包,其中包括将资产从以太坊(ETH)转移到Terra,购买7.5亿美元的TerraUSD(UST),然后以类似上述方式分散到众多钱包。FatMan一直关注的其中一个钱包将代币转移到一个DAO的地址,而Do Kwon是该组织的官方顾问,最后通过钱包的迷宫,MIR资产被引导到KuCoin和Binance,然后从那里在公开市场上出售。[2022/5/28 3:46:58]

2. 做多 Farm

Mirror Protocol发起上线Robinhood合成资产mHOOD的投票:8月10日消息,合成资产协议Mirror Protocol发起治理投票,决定是否上线美股上市公司Robinhood的股票合成资产mHOOD 。[2021/8/10 1:45:22]

这种盈利策略稍微复杂一点。「做多 Farm」的核心在于为「流动性资金池」提供流动性,如果你对此概念不大熟悉,可以参考以下内容:

· https://learn.zapper.fi/articles/what-is-a-liquidity-pool

· https://www.youtube.com/watch?v=cizLhxSKrAc

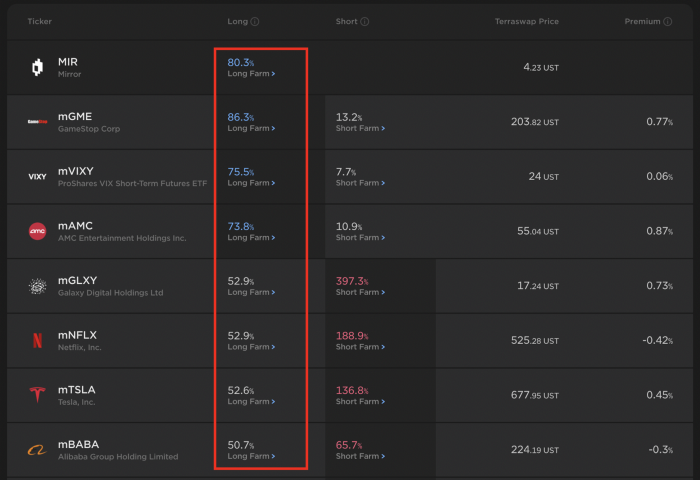

这种策略在不同的资金池回报率也各不相同。通常来说,一个资金池的流动性提供者(LP)越多,收益就越少,一个资金池的流动性提供者越少,收益就越多。

从上图可以看出,具有更高波动性的「m 资产」(Mirror 资产)回报率也更高,这是因为随着资产波动,「无常损失」风险的增加,愿意为这些风险资产提供流动性的人也减少了。下面这个视频对无常损失有着更详细的解释:

Gate.io行情:MIR 24小时涨幅达69.65%:据Gate.io芝麻开门行情显示,截至今日18:20,MIR 24H最高涨幅69.65%,当前涨幅44.72%,24H最高报价12.5美元,当前报价11.108美元,24H现货交易量达320.79万美元。近期行情波动较大,请注意控制风险。[2021/4/19 20:36:33]

· https://www.youtube.com/watch?v=8XJ1MSTEuU0&t=202s

想要提供流动性,用户需要提供 1:1 等额价值的 m 资产和 UST。用户可以通过两种方式获得 m 资产:直接购买或者铸造。

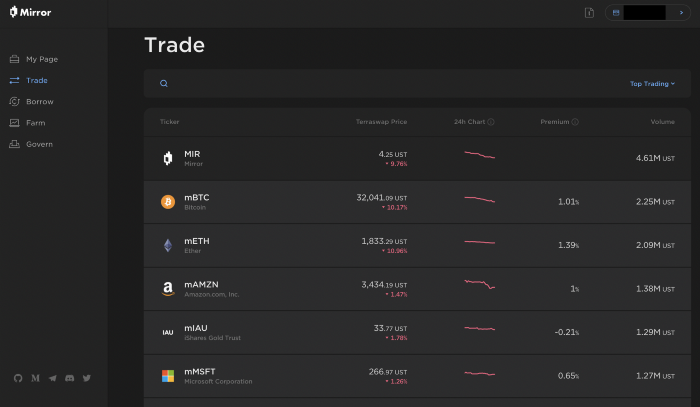

· 在 Mirror 的「交易」界面可以直接购买 m 资产。

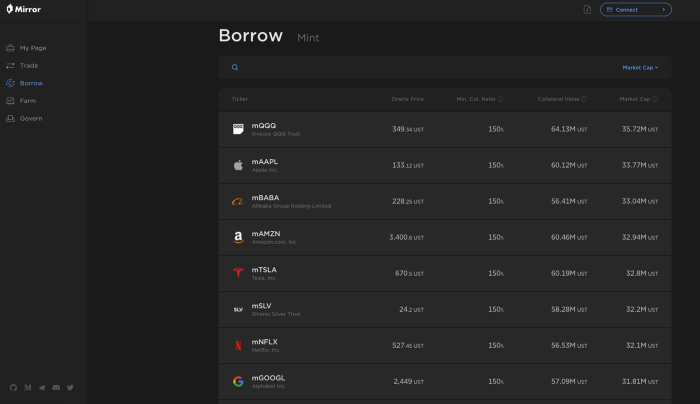

· 另一个获得 m 资产的方式是铸造,这可以在「借贷」界面完成。m 资产的铸造和借贷是同义的,因为用户实际上是抵押其它资产以获得 m 资产。

瓦特合约将于2月26日上线MIR 、MASK、TORN3个正向永续合约交易币对:官方消息,新加坡WBF交易所瓦特合约将于2021年2月26日16:00正式上线MIR/USDT、MASK/USDT、TORN/USDT 3个正向永续合约交易币对,欢迎广大用户交易体验。

为配合以上币对上线,正向永续合约将于上线当日15:30-16:00进行停机维护,详情请查看站内公告。

瓦特合约目前已支持永续合约、组合互换合约、全币种合约、币本位永续合约、指数合约等多项产品交易,上线币种中,包含主流币种、热门币种及DeFi币种等几十个交易对。[2021/2/25 17:52:20]

在 Mirror V1 版本中,能用于借贷 m 资产的抵押品仅有 UST 及其他 m 资产。但在 V2 版本中,新的抵押品选项添加了 aUST、LUNA、MIR 和 ANC。

在所有的新抵押品中,aUST 是最有意思的一个,因为它本身就是一个产生收益的资产。

用户在 Anchor Earn 中抵押 UST,可获得作为抵押凭证的 aUST。因为 aUST 会不断产生收益,用户获得的 aUST 数量通常会比抵押的 UST 数量低一些。

Anchor Earn 的项目介绍如下:

https://medium.com/qi-capital/different-ways-to-earn-on-anchor-protocol-e83592f60307

铸造 m 资产比较简单:首先,选择要抵押的资产;其次,设定抵押率。LUNA、MIR 和 ANC 等波动性资产通常比 UST 和 aUST 等稳定资产的「最低抵押率」更高。一旦抵押率低于最低抵押率,用户的头寸会被直接清算。

比如,我有 400UST 用于抵押,我设定的抵押率为 200%,那么我可以铸造/借贷的 m 资产价值为 200UST。但是如果我铸造出的 m 资产涨价了,我的抵押率便会降低,甚至会被清算。从这个角度来看,铸造 m 资产可以被视作是一种「做空」。

要注意,用户只能在市场交易时间内铸造 m 资产。因为铸造的时候,用户需要参考预言机价格(实际价格),而这只能在开市时获得数据反馈。不过闭市时,用户仍可以购买 m 资产,虽然购买的价格和预言机价格相比会有一定偏差。

用户获得 m 资产后,就可以向资金池内注入流动性了,这可以在 Mirror 的「Farm」界面进行操作。

为注入流动性,用户需有等值的 m 资产和 UST。注入完成后,LP 代币会自动质押并为持有者带来收益。

如需撤出流动性,用户只需在「Farm」界面的「我的」一栏解除质押。

要清空抵押贷款头寸(CDP),用户可以前往「借贷」界面查看并管理自己的 CDP。在这个界面用户也可以追踪到多种 Farm 资产的收益明细。

做空的流程和铸造 m 资产的流程非常相似。差别在于用户做空时,m 资产会被直接出售,所获收益会被锁定两周的时间。这是为了防止用户利用所获收益立刻回购 m 资产,因为这会抹平溢价下降的效果。

要进行做空 Farm,进入「Farm」界面,点击任何一个感兴趣的 m 资产选择做空即可。

可以看出,做空与铸造 m 资产流程很相似,二者都需要选择抵押资产并设定抵押率。但因为用户是在铸造 m 资产,做空仅在开市时间内开放,而做多任何时间都可以进行。因为当用户做多时,依然可以通过从市场上购买来获得 m 资产。

做空不需要 UST 来与 m 资产进行等额配比,这是因为用户并没有像做多一样向资金池里提供流动性。用户仅仅是铸造出了即刻售出的 m 资产罢了。

如需管理空头头寸,进入「我的」界面。在这个界面,用户可追踪不同 Farm 策略的收益明细。

从上文我们了解了 Mirror V2 上三种不同的盈利策略,用户可采用多样的策略获得收益。

一个值得注意的策略是使用 aUST。正如之前提到的,aUST 可通过将 UST 存入 Anchor Earn 中得到。熟知 Anchor 的人应该知道在该平台上借贷 UST 可以获得收益。

因此简而言之,你可以在 Anchor 中抵押 bLUNA 从而借得 UST,接着用借得的 UST 抵押在 Anchor 中获得 aUST。之后可继续将 aUST 作为抵押,铸造出 m 资产,铸造出的 m 资产可以在做多 Farm 中用于提供流动性。

然而值得注意的一点是执行该策略时,尽量不要将所有从 Anchor 借来的 aUST 都用于铸造 m 资产,这样面临清算的时候,用户在偿还 Anchor 借贷时还能够有一定的缓冲。

另一个需要注意的方面是用 aUST 铸造 m 资产时,尽可能找波动性小的 m 资产,因为如果 m 资产快速上涨,清算的可能性也更大。

在阅读完本文后,希望读者能够对 Mirror V2 的盈利策略有了一个比较好的来了解:

· Mirror 治理

· 做多 Farm

· 做空 Farm

Mirror V2 提供了多样的策略,但没有一个标准答案。用户需要衡量风险和回报,选择最适合自己的策略。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。